-

Главная

-

Личный кабинет

-

Меню

-

Звонок

-

Заявка

- Главная

- Услуги частным лицам

- Недвижимость

- Юридическое сопровождение продажи коммерческой недвижимости

Юридическое сопровождение продажи коммерческой недвижимости

Сделка с коммерческой недвижимостью - важное событие не только для покупателя, но и для продавца. Данная операция не только сопряжена с определенными рисками, но и влечет налоговые последствия для продавца, поэтому минимизация рисков и оптимизация налогообложения до заключения сделки представляются рациональным и естественным шагом. Залог успешных операций с коммерческой недвижимостью заключается в получении своевременной помощи юристов и налоговых консультантов, которые смогут предвосхитить и свести к минимуму возможные риски, рекомендовать оптимальные решения проблемных моментов, возникающих при заключении и исполнении сделки.

Юридическая фирма “Двитекс” имеет богатый опыт сопровождения сделок с коммерческой недвижимостью (как на стороне покупателя, так и на стороне продавца), поэтому может предложить весь спектр услуг, необходимых для совершения безопасных с правовой точки зрения сделок. Одной из сфер деятельности нашей компании является защита Клиентов в судебных спорах в сфере недвижимости, в связи с чем мы обладаем обширными практическими знаниями оспаривания сделок с недвижимостью, что позволяет нам выявлять скрытые риски сделок. При комплексном сопровождении продажи недвижимости на вторичном рынке мы отстаиваем интересы Клиента на всех этапах сделки.

Что включает в себя сопровождение продажи коммерческой недвижимости?

Что мы делаем?

- Собираем все необходимые документы для продажи коммерческой недвижимости

- Консультируем продавца относительно налоговых рисков и последствий сделки, помогаем с выбором формы сделки с минимальными налоговыми последствиями

- Сопровождаем продавца при получении аванса, готовим необходимые документы

- Готовим все необходимые документы для сделки, согласовываем условия сделки с покупателем

- Сопровождаем клиента при подписании договора и взаиморасчетах по сделке

- Регистрируем переход права собственности и получаем документы из регистрирующего органа

- Декларируем доходы физических лиц от продажи коммерческой недвижимости с минимальной суммой налога (при необходимости)

Почему мы?

-

Опыт и квалификация

Наши специалисты имеют большой опыт сопровождения сделок с недвижимостью и защиты доверителей в судебных спорах с недвижимостью (Некоторые истории успеха – в разделе «Наш опыт»).

-

Исключаем риски

Можете быть уверены – мы досконально знаем все возможные риски при оформлении сделок с недвижимостью. А знаем – значит ИСКЛЮЧАЕМ.

-

Гарантия успеха

Вы платите нам за работу ТОЛЬКО по факту оказания услуг (в зависимости от выбранного пакета). Это – лучшая гарантия успешного результата.

-

Только нужные услуги

Состав услуг вы определяете сами - мы не навязываем никаких лишних и ненужных услуг.

-

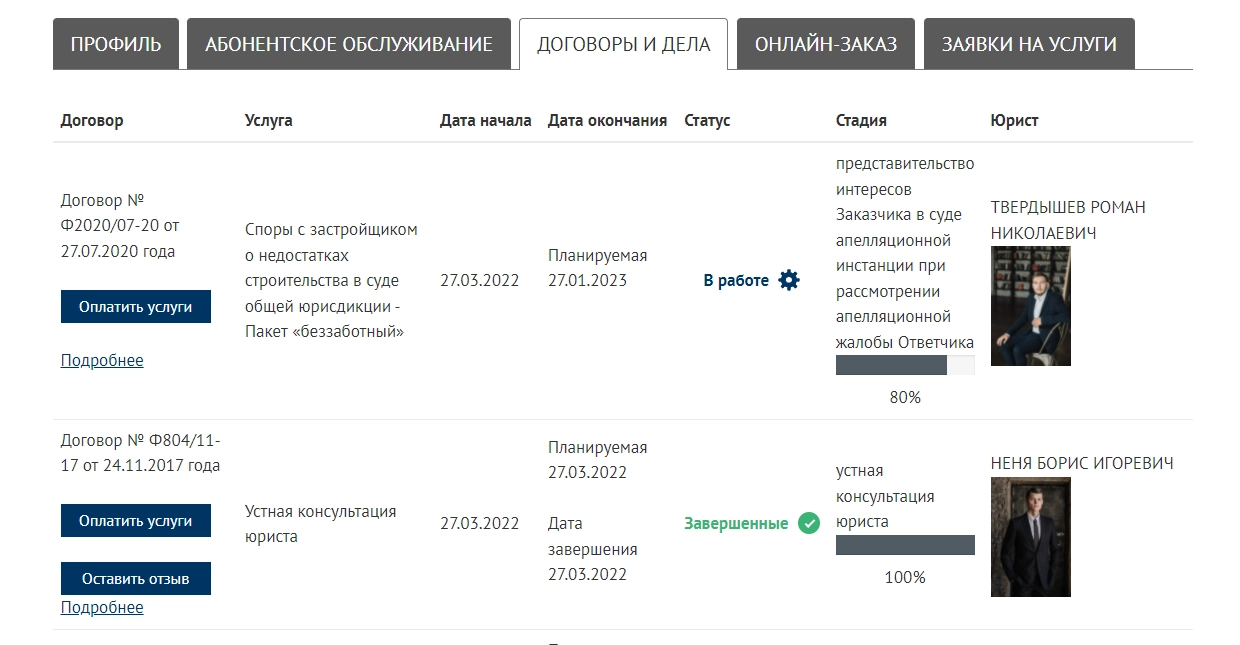

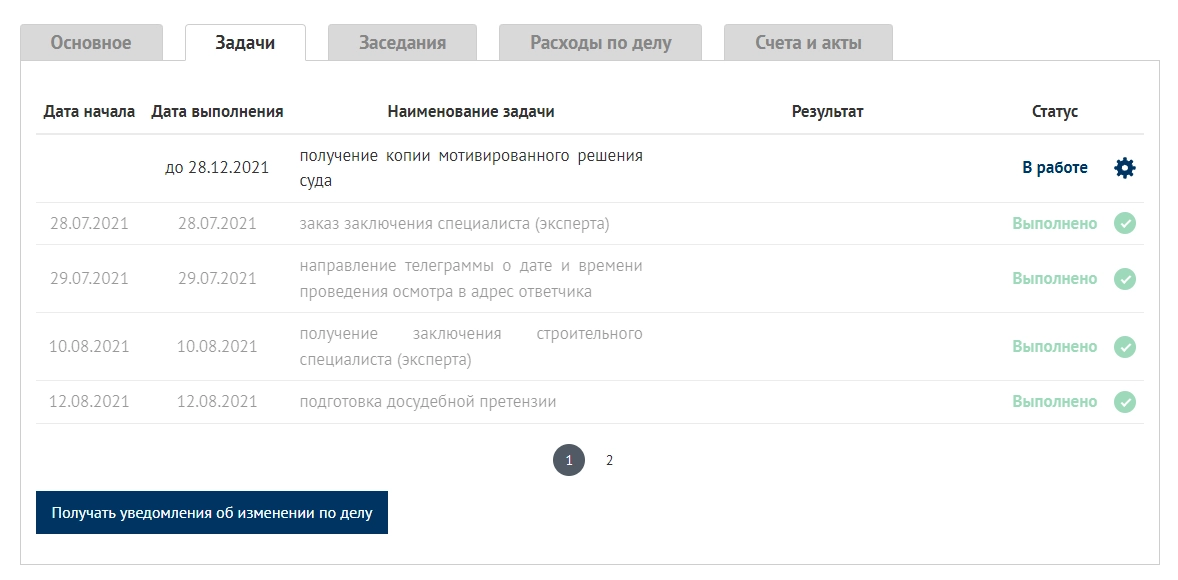

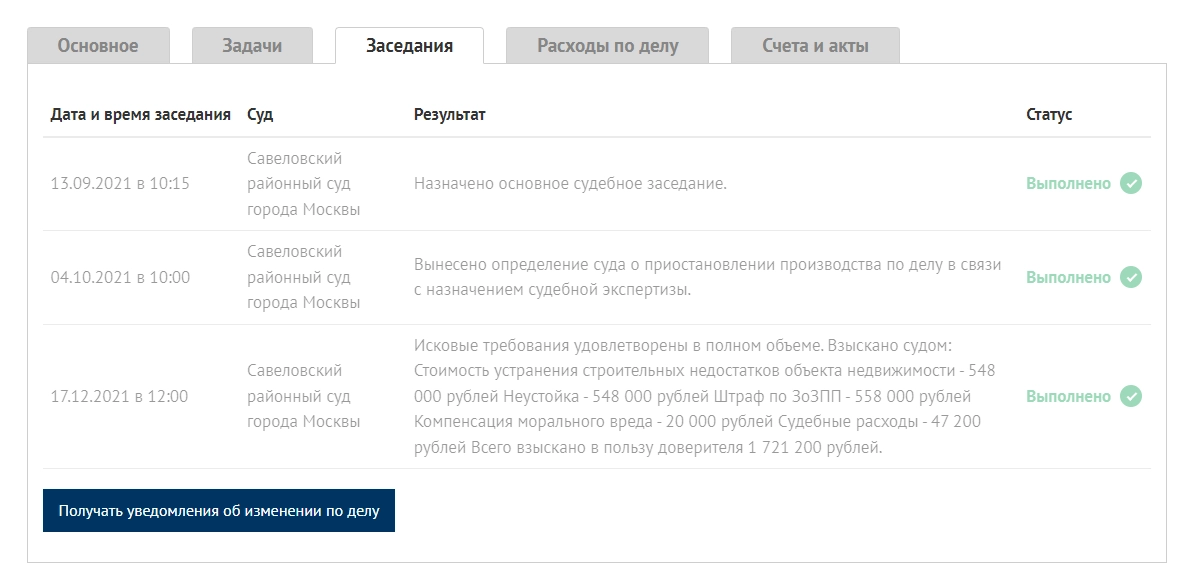

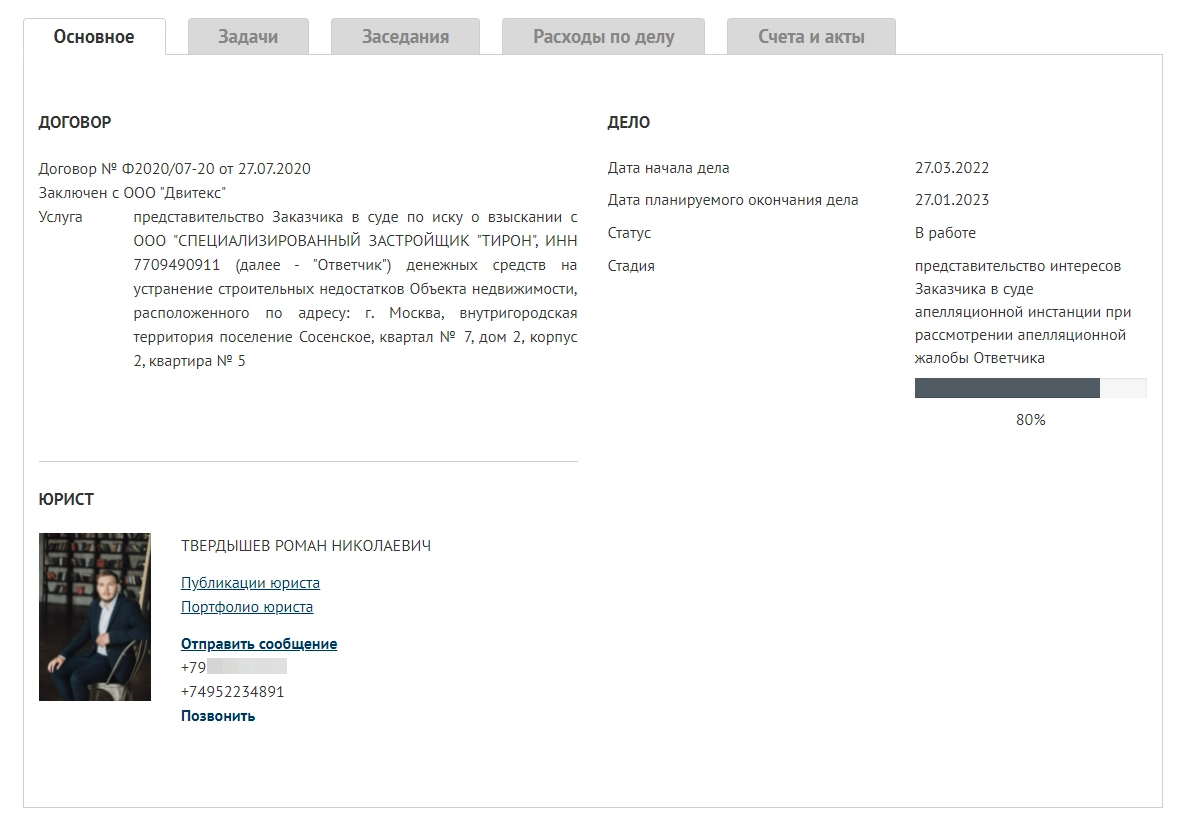

Прозрачность в работе

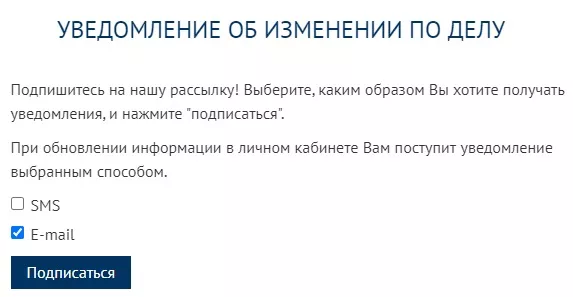

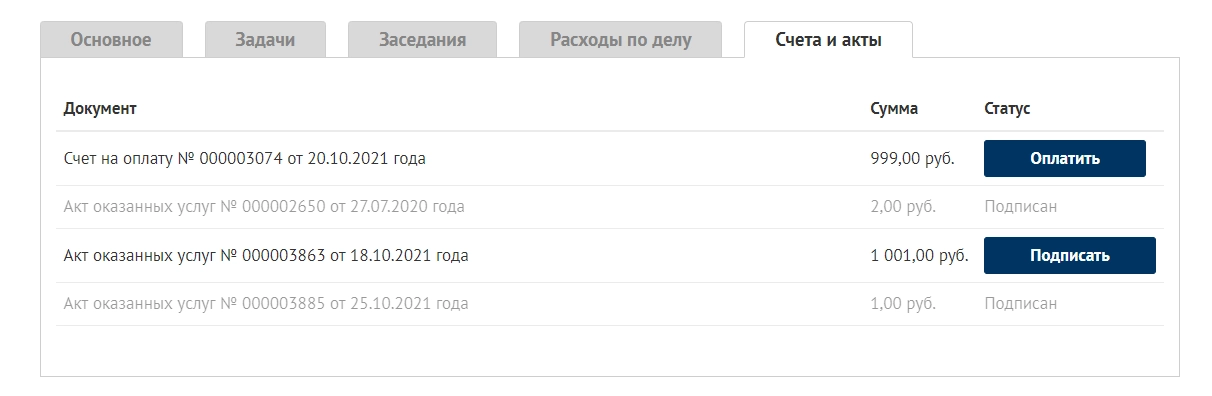

Юрист сообщает вам о ходе работы по вашему делу. Также всем клиентам предоставляется доступ в личный кабинет на сайте, где можно узнать информацию об оказании услуг в режиме онлайн (что сделано, что запланировано, сроки завершения).

-

Современный сервис

Онлайн заказ услуг, нотариус без очереди, курьерская доставка документов, широкий выбор способов оплаты услуг и удобный график работы.

Наша команда

Основные принципы работы Юридической фирмы «Двитекс» – гарантия результата и удобство сервиса для клиента. Поэтому мы работаем без предоплаты, в удобное для клиента время, а также предоставляем доступ в личный кабинет на сайте всем клиентам!

Отзывы

-

Яндекс235 отзывов5.0

-

Yell212 отзывов4.9

-

Google52 отзыва4.6

-

2Gis3 отзыва5.0

-

Zoon9 отзывов5.0

-

21 марта 2025Спасибо Двитекс за защиту моих интересов в суде! Ко мне предъявили один из массовых исков о нарушении исключительного...

-

13 марта 2025Большое спасибо юридической компании " Двитекс" и лично Бычкову Игорю Сергеевичу за проделанную работу . Обра...

-

25 февраля 2025Опыт взаимодействия с юр. фирмами у меня небольшой, но выбрав Двитекс я всем доволен, сейчас ведут 4 дела: строительные ...

-

19 февраля 2025Хочу поблагодарить эту юридическую компанию за корректность и профессионализм, оказанной услугой осталась довольна! Юрис...

-

10 февраля 2025Спасибо большое Вартаняну Мануку Овсеповичу. Заказы выполняет профессионально и в оговорённые сроки.

-

29 января 2025Хотим выразить огромную благодарность за проверку вторичной недвижимости Шутову Илье Петровичу. Клиентоориентированность...

-

29 января 2025Рекомендую данную фирму, все оперативно сделали! Компенсация получена! Отдельно хочу поблагодарить Зыка Никиту Николаеви...

-

27 января 2025Выражаю благодарность компании "ДВИТЕКС" и непосредственно Львову Валентину Владимировичу за оперативно проведенную п...

Стоимость услуг по юридическому сопровождению продажи коммерческой недвижимости

-

Юридическое сопровождение уступки права требования по ДДУот 35 000 рублей

Что мы делаем

Полное юридическое сопровождение уступки права требования по договору участия в долевом строительстве при продаже новостройки (определение оптимальной схемы сделки, консультация по налогообложению, подготовка всех необходимых документов для сделки, согласование уступки с застройщиком, помощь при выборе способа оплаты, сопровождение клиента при подписании сделки, регистрация договора уступки по ДДУ).

-

Что мы делаем

Подготовка и подача в налоговый орган декларации 3-НДФЛ (без дальнейшего сопровождения)

Рассчитайте стоимость услуг онлайн

Оплата услуг

-

НаличнымиВ офисе компании или курьеру (для Москвы или Московской области)

-

Банковской картойКурьеру (для Москвы или Московской области)

-

Безналичным переводомНа счет компании по следующим реквизитам

-

Картой онлайн

Мы понимаем, что информированность = спокойствие и доверие

Порядок работы

-

Звонок или заявка

Вы оставляете заявку на сайте или по электронной почте/телефону.

-

Коммерческое предложение

Мы обрабатываем ваш запрос, оцениваем объем работы, перспективы дела и определяем стоимость наших услуг.

-

Заключение договора и подготовка необходимых документов

После обсуждения условий сотрудничества мы согласовываем условия договора.

-

Выполняем работы

Заключаем договор, после чего вам назначается персональный юрист, который будет вести ваше дело. Также вам предоставляется доступ в личный кабинет с полной информацией о движении вашего дела.

-

Добиваемся положительного результата!

Необходимые документы и сведения для работы

Отправить по электронной почте Скачать список- сведения о сторонах сделки: копия паспорта (для физических лиц) или карточка организации, копия паспорта руководителя организации (для юридических лиц)

- коммерческие условия сделки (для подготовки договора)

- копия свидетельства о заключении брака, копия брачного договора / соглашения о разделе совместно нажитого имущества/ решения суда о разделе совместно нажитого имущества или оригинал нотариально удостоверенного согласия супруга (-и) Продавца на сделку (для продавцов - физических лиц, если недвижимость приобретена в браке по возмездной сделке)

- копия выписки из ЕГРН на Объект недвижимости или свидетельства о регистрации права собственности, если право собственности было зарегистрировано до 15.07.2016 года

- копии правоустанавливающих документов на Объект недвижимости (документов-оснований приобретения права собственности Продавцом)

- оригинал или заверенная копия действующей редакции устава и свидетельства о государственной регистрации юридического лица (для юридических лиц)

Необходимые документы и сведения для работы

- сведения о сторонах сделки: копия паспорта (для физических лиц) или карточка организации, копия паспорта руководителя организации (для юридических лиц)

- коммерческие условия сделки (для подготовки договора)

- копия свидетельства о заключении брака, копия брачного договора / соглашения о разделе совместно нажитого имущества/ решения суда о разделе совместно нажитого имущества или оригинал нотариально удостоверенного согласия супруга (-и) Продавца на сделку (для продавцов - физических лиц, если недвижимость приобретена в браке по возмездной сделке)

- копия выписки из ЕГРН на Объект недвижимости или свидетельства о регистрации права собственности, если право собственности было зарегистрировано до 15.07.2016 года

- копии правоустанавливающих документов на Объект недвижимости (документов-оснований приобретения права собственности Продавцом)

- оригинал или заверенная копия действующей редакции устава и свидетельства о государственной регистрации юридического лица (для юридических лиц)

Частые вопросы

При продаже недвижимости такому физическому лицу необходимо получить согласие супруга (супруги). Такое согласие должно быть заверено нотариусом. Однако правовой режим собственности супругов может быть изменен брачным договором, поэтому прежде всего нужно получить информацию о брачном договоре, при его наличии – проанализировать его условия.

- подписанный договор купли-продажи в 3 экз.;

- квитанция об оплате госпошлины;

- выписка из домовой книги, если продается жилое помещение;

- правоустанавливающий документ на недвижимость;

- паспорта сторон сделки или представителей (в этом случае также нотариальная доверенность);

- согласие на продажу недвижимости от супруги (а) продавца;

- заявление о регистрации перехода права собственности.

Новый порядок налогообложения дохода от продажи недвижимости, описанный ниже, применяется при продаже недвижимости, право собственности на которую зарегистрировано после 01.01.2016 года.

В чем заключается новый порядок налогообложения дохода от продажи недвижимости?

1) доход от продажи недвижимости исчисляется от кадастровой стоимости с коэффициентом 0.7. То есть вне зависимости от того, какая цена указана в договоре купли-продажи (за исключением случаев, когда цена в договоре выше кадастровой стоимости, умноженной на коэффициент 0.7, что бывает редко) доходом от продажи признается 70 % от кадастровой стоимости данной недвижимости - это налоговая база для исчисления налога.

То есть расчет налога выглядит так:

Налог = ставка налога x 70 % x кадастровая стоимость недвижимости.

2) изменились сроки владения недвижимости, при которых налогоплательщик освобождается от уплаты НДФЛ с продажи недвижимости.

Теперь по общему правилу этот срок владения равен 5 лет.

Исключения из правила:

-

право собственности на недвижимость приобретено в результате приватизации;

-

право собственности на недвижимость приобретено по наследству или по договору дарения от лица, признаваемого близким родственником или членом семьи;

-

право собственности на недвижимость приобретено по договору ренты.

В случаях-исключениях срок владения равен 3 года.

То есть если недвижимость находится в собственности менее 5 лет (или 3 лет в особых случаях) доход от продажи, исчисленный от кадастровой стоимости, подлежит уплате. Если более этого срока, то налог не подлежит уплате, также в этом случае декларация не подается.

Если право собственности на недвижимость приобретено до 01.01.2016 года новые правила не применяются: срок владения равен 3 года по недвижимости, приобретенной по любым основаниям, налог исчисляется от цены, указанной в договоре купли-продажи.

В соответствии с законодательством РФ при продаже земельного участка из земель сельскохозяйственного назначения субъект Российской Федерации или в случаях, установленных законом субъекта Российской Федерации, муниципальное образование имеет преимущественное право покупки такого земельного участка по цене, за которую он продается. Это означает, что до заключения договора купли-продажи продавец должен направить в исполнительный орган субъекта РФ (или орган местного самоуправления, если он уполномочен законом субъекта РФ) извещение о намерении продать земельный участок с указанием цены, размера, местоположения земельного участка и срока, до истечения которого должен быть осуществлен взаимный расчет. Срок для осуществления взаимных расчетов по таким сделкам не может быть более чем девяносто дней. Извещение вручается под расписку либо направляется заказным письмом с уведомлением. Если уполномоченный орган примет решение о покупке, то он будет иметь приоритет перед другими покупателями, между уполномоченным органом и продавцом заключается договор по обозначенной цене в предложении. В случае, если уполномоченный орган откажется от покупки либо не уведомит в письменной форме продавца о намерении приобрести продаваемый земельный участок в течение 30 дней со дня поступления извещения, продавец вправе в течение года продать земельный участок третьему лицу по цене не ниже указанной в извещении цены. То есть продать земельный участок по цене выше, указанной в предложении, продавец может.

При продаже земельного участка по цене ниже ранее заявленной цены или с изменением других существенных условий договора продавец обязан направить новое извещение.

Договор купли-продажи земельного участка, заключенный с нарушением преимущественного права покупки, ничтожен.

Основные расходы при продаже недвижимости:

- размещение объявления о продаже недвижимости в интернете (в среднем 5 000 - 10 000 рублей)

- получение выписок и различных справок для проверки покупателем чистоты объекта недвижимости, заключения сделки (1 000 - 5 000 рублей)

- банковские расходы (при оплате с использованием банковской ячейки, с помощью аккредитива или эскроу счета). Банковские расходы, как правило, оплачивает покупатель, в некоторых случаях стороны стороны могут договориться иначе. Стоимость аренды банковской ячейки в среднем от 2 000 до 5 000 рублей. При оплате посредством аккредитива расходы, как правило, выше, около 10 000 рублей, зависит от суммы перевода. Также при наличных расчетах продавец может заказать услуги по проверке купюр и пересчету денег (в среднем стоимость таких услуг 2 000 - 3 000 рублей).

- нотариальное удостоверение сделки (для некоторых сделок обязательно или может быть заказано по желанию сторон). Стоимость зависит от цены сделки, в среднем составляет 10 000 - 20 000 рублей (стороны, как правило, делят эти расходы поровну)

Дополнительные расходы продавца недвижимости:

- электронная регистрация перехода права собственности ~ 8 000 рублей (стороны, как правило, делят эти расходы поровну)

- оформление доверенности для подачи документов на регистрацию перехода права собственности (при необходимости ~ 2 000 рублей)

- юридическое сопровождение сделки (в среднем 30 - 70 тыс. рублей)

- услуги риэлтора по продаже недвижимости (в среднем 2 % от сделки, заказываются по желанию, если у продавца нет времени на самостоятельные показы и размещение объявления)

Консультация юриста

+7 985 424-40-41 zakaz@dvitex.ru

Вы также можете написать нам:

119180, г. Москва, пер. 1-й Голутвинский, д. 3-5, стр. 1, 1 этаж